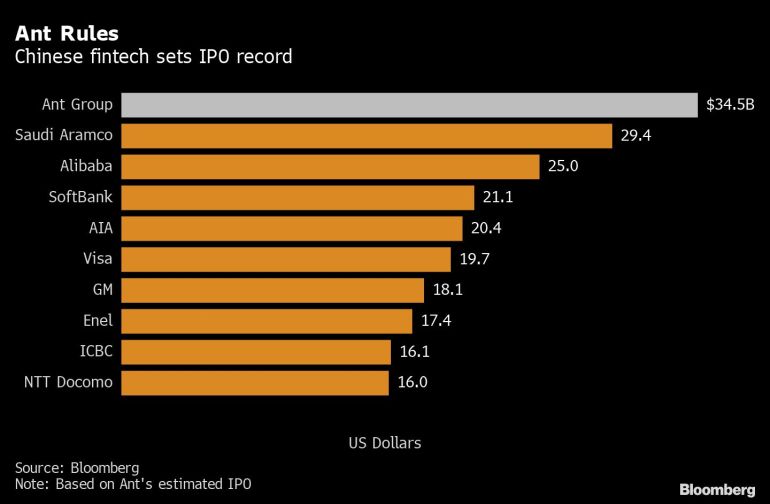

Ant Group Co Джека Ма намерена привлечь около 34,5 миллиардов долларов посредством первичного публичного размещения акций в Шанхае и Гонконге, листинг блокбастера, который станет крупнейшим IPO за всю историю и сделает ее одной из самых ценных финансовых фирм на планете.

Рыночная стоимость финтех-гиганта составит 315 миллиардов долларов, даже до того, как он будет реализовывать свой опцион на покупку акций, судя по заявкам в понедельник. Это примерно такая же оценка, как у JPMorgan Chase & Co., и в четыре раза больше, чем у Goldman Sachs Group Inc.

. IPO привлекает интерес со стороны некоторых крупнейших мировых управляющих деньгами и вызывает безумие среди индивидуальных инвесторов в Китае, требующих часть продажи. Согласно объявлению о размещении Ant в Шанхае, в ходе предварительной консультации по цене IPO в Шанхае институциональные инвесторы подписались на более 76 миллиардов акций, что в 284 раза больше, чем первоначальный транш офлайн-предложения.

«Это был первый раз такой большой листинг. «Самая крупная в истории человечества цена была оценена за пределами Нью-Йорка», — сказал миллиардер Ма на саммите Бунда в субботу в Шанхае. «Мы не осмелились бы думать об этом пять или даже три года назад».

Такой спрос позволяет долгожданному IPO превзойти сделку Saudi Aramco на 29 миллиардов долларов в прошлом году. Ant оценила свои акции в Шанхае в 68,8 юаня (10,27 доллара) за штуку, а гонконгские акции — в 80 гонконгских долларов (10,32 доллара) за штуку. Компания может привлечь еще 5,17 миллиарда долларов, если воспользуется опционами на покупку "зеленой обуви".

Это «возвращение на рынки капитала в Шанхае и Гонконге», — сказал действующий инвестор Джон Хо, основатель Janchor Partners. Хо, который два года назад инвестировал 400 миллионов долларов в Ant, добавил, что он пытается обеспечить более крупное размещение гонконгских акций и что возможность инвестировать в Ant «бесценна».

T. Rowe Price Group Inc., UBS Asset Management и FMR LLC, материнская компания Fidelity Investments, входят в число финансовых менеджеров, стремящихся получить часть сделки, сказал человек, знакомый с этим вопросом. Гонконгские биржевые маклеры настолько уверены в том, что IPO Ant пройдет гладко, что предлагают постоянным инвесторам покупать акции с 20-кратным кредитным плечом.

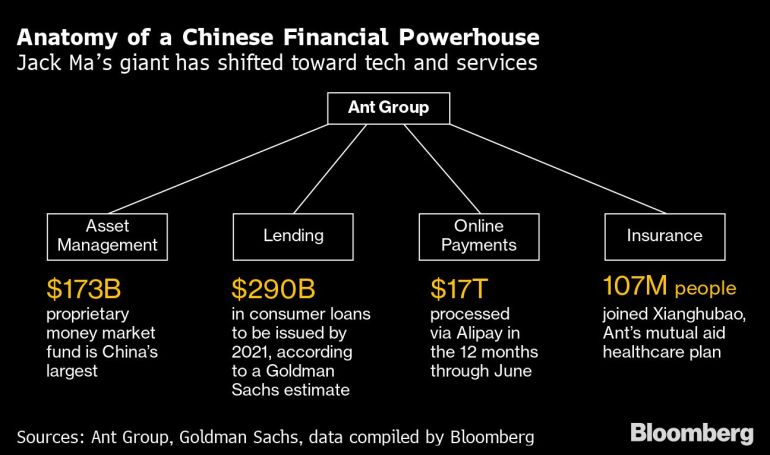

«Инвестиционный тезис Ant — это системный перенос оценки от основные китайские финансовые учреждения, такие как банки, на платформу, управляемую данными, с огромным сетевым эффектом и почти нулевыми предельными издержками перекрестных продаж », — сказал Ник Сяо, генеральный директор Hywin International, гонконгского подразделения Hywin Wealth, которое помогает богатым людям покупать акции Ant. «Каждый банк, компания по ценным бумагам и управляющий фондами должны будут подключиться к нему, в то время как каждый потребитель, корпоративный или частный, не сможет без него жить».

Гигант финансовых технологий, управляющий платформой Alipay, идет вперед с его знаковым предложением всего за несколько дней до выборов в США. День листинга в Гонконге состоится 5 ноября, всего через два дня после голосования в США, событие, которое может спровоцировать волатильность рынка, если голосование будет оспорено или задержка подсчета голосов.

Ant выбрал China International Capital Corp. и CSC. Financial Co. возглавит шанхайский этап IPO. CICC, Citigroup Inc., JPMorgan. и Morgan Stanley возглавляют предложение в Гонконге. Согласно заявкам, существующие акционеры Ant не смогут продавать акции в течение шести месяцев.

Согласно проспекту эмиссии на Шанхайской фондовой бирже, компания выпустит в Китае не более 1,67 миллиарда акций, что эквивалентно 5,5% от общего количества акций, находящихся в обращении до выпуска акций. Он выпустит такую же сумму для предложения в Гонконге, или всего около 3,3 миллиарда акций.

Alibaba Group Holding Ltd., которая была соучредителем Ма и в настоящее время владеет примерно третью акций Ant, согласилась подписаться на Согласно проспекту эмиссии, 730 миллионов акций Шанхая будут котироваться в Шанхае под тикером «688688». Alibaba будет владеть около 32% акций Ant после IPO.

(Обновления с котировками и подробностями)

© 2020 Bloomberg L.P.